关注手机端

关注微信公众号

创新 协调 绿色 开放 共享

创新 协调 绿色 开放 共享

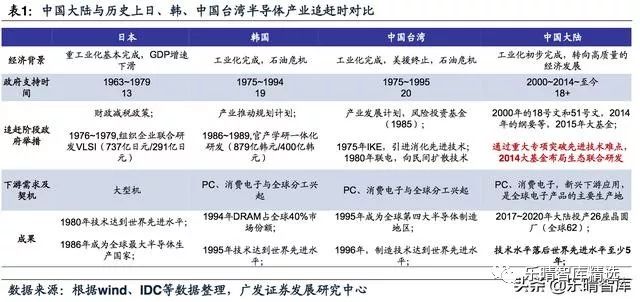

最近,由于全球存储芯片价格下滑,下游分销商去库存等因素影响,全球半导体周期下行。同时美、欧、日等传统半导体强国再次将半导体产业的发展列为重点发展对象,中国大陆的半导体企业发展面临着更激烈的竞争和封锁。而本报告的目的就是深入探究当前背景下国内半导体产业的发展前景并找寻行业投资机会。

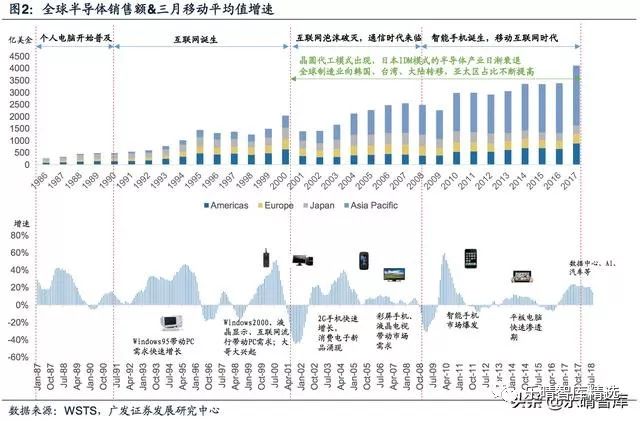

全球半导体行业成长动能不减,中国大陆赶超式发展。根据WSTS统计数据,在PC、手机及平板电脑、消费电子、工业和汽车等应用带动下全球半导体销售额近30年增长50倍,年复合增速达15%。

而根据CSIA统计,中国大陆半导体销售额自1999年4285万美元成长到2017年255亿美元,成长超过600倍,远高于全球半导体行业增速。接下来,全球半导体受去库存影响周期下行,然而长期成长趋势不变。新应用新产品不断涌现提升半导体需求,汽车电子、5G、人工智能、物联网渐行渐近,带动行业成长。

国产替代大风起,国内半导体产业迎来穿越周期的成长机遇。19年政策、资金、需求悉数到位持续加码半导体国产化,国产替代土壤与动能兼备。

一方面下游家电、PC、手机、通信、安防等产业本土品牌崛起,另一方面国内半导体产业经过20年的发展,在逻辑IC、模拟IC、分立器件等领域已涌现出许多具备全球先进技术水平的企业。面对国内市场巨大的供需不匹配,国产替代空间大。

当前半导体行业估值降至5年新低,但同时我们看到国内下游厂商加大国产芯片采购,各品类技术领先的企业可以依托巨大的下游市场,切入国内大客户获得快速成长。

分析师:许兴军 、 王璐 、 余高

▌ 全球半导体行业成长动能不减,中国大陆赶超式发展

全球&中国大陆半导体发展历程对比:中国大陆迎来赶超式发展全球半导体销售额持续攀升,30年成长50倍

半导体处于整个电子信息产业链的顶端,是各种电子终端产品得以运行的基础。被广泛的应用于PC,手机及平板电脑,消费电子,工业和汽车等终端市场。

根据WSTS统计数据,2017年全球半导体销售额已达4122亿美元,较1987年增长50倍,年复合增速达15%。

中国大陆半导体销售额增速高于全球,20年成长600倍

根据CSIA统计,1999年,中国大陆半导体销售额4285万美元,占全球比重0.04%。

经过20年的发展,2017年,中国大陆半导体销售额255亿美元,占全球比重6.19%,较1999年成长超过600倍。近5年中国大陆半导体销售额增速均超过20%,远高于全球半导体行业增速。

行业成长动能不减:短期库存修正,长期增量市场带动产业成长

短期来看:库存修正,增速回落是大概率事件

2018年,预计存储芯片销售额将超过1700亿美金,占全球半导体市场比重超过1/3,随着三星、海力士、美光等存储芯片厂商产能大幅扩充,存储芯片供需反转,价格走低,拖累全球半导体产业增长。

库存水位远高于历史平均水平:根据Bloomberg统计数据,全球半导体存货周转天数不断提升,达到8年来最高水平。随着虚拟货币需求疲软,叠加贸易战影响下下游需求不确定性增强,半导体市场去库存是大概率事件。

长期来看:增量市场依旧,带动半导体产业成长

后智能手机时代,一方面,手机微创新持续提升存量市场下半导体需求;另一方面,汽车电子、5G、人工智能、物联网渐行渐近,带动行业成长。

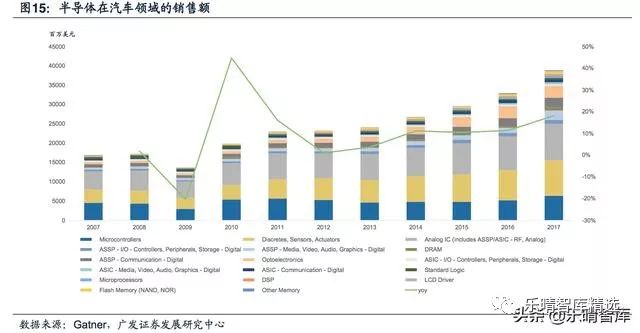

汽车半导体

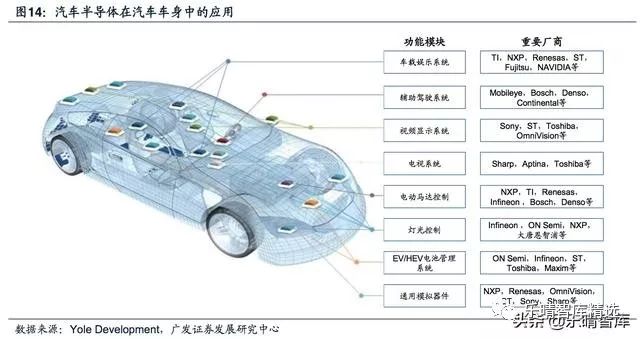

当今汽车已成为新型电子技术的应用载体,半导体在汽车中得到了越来越多的应用。

汽车半导体所涉及到的技术包括功率IC、IGBT、CMOS等,用以应用于车载娱乐系统、辅助驾驶系统、视频显示系统、电视系统、电动马达控制、灯光控制、电动车和混合动力汽车的电源管理系统等多处车载功能模块或器件,在汽车中得到了越来越多的应用。

据市场调查机构StrategyAnalytics测算,传统内燃机汽车单车半导体搭载量约为338美元,而混合动力汽车则会带来372美元的增量达到710美元,而电动车的单车半导体搭载量则达到了704美元。

未来伴随电动车的放量增长,将有力带动汽车半导体在汽车领域的渗透。

5G带动射频芯片需求

在手机无线网络中,系统中的无线射频模组必定含有两个关键的射频芯片:以HBT设计的射频功率放大器(RFPA)和以pHEMT设计的射频开关器。

传统2G手机中,一般需要2个功率放大器(PA);另外2G手机只有一个频段,噪声要求低,使用1个射频开关器。

到了3G时代,一部手机平均使用4颗PA,3.5G平均使用6颗PA。使用2个射频开关器。4G时代,平均使用7颗PA,4个射频开关器。

下一代5G技术,其传输速度将是现行4GLTE的100倍,频段大幅增加,虽然射频芯片的数量与频段数量并不是简单的线性关系,但通信频段增加势必带来射频芯片价值的大幅增加。

物联网渐行渐近

随着车联网、物联网、智能城市等逐渐走向现实,未来将是一个无线连接一切的世界,联网设备会大幅增加。

Gartner数据显示,2016年全球物联网终端设备共64亿部,而到2020年物联网终端设备将达到208亿部,年复合增长率高达34.26%。

而MCU、蓝牙、WiFi、sensor等芯片作为物联网终端必不可少的一部分,将会很大程度受益于万物互联。

中国大陆半导体产业国产替代大风起,迎来穿越周期的成长机遇

19年政策、资金、需求悉数到位持续加码半导体国产化随着美国、西欧乃至日本等传统半导体强国再次将半导体产业的发展列为了重点发展的对象,中国大陆的发展面临着更激烈的竞争和封锁。

而且摩尔定律的趋缓对研发投入和资本支出提出了更高的要求,先进半导体技术的壁垒越来越高,超越的难度越来越大。

但同时我们看到中国大陆拥有最大的下游应用市场、新兴应用领域层出不穷,国内各品类技术领先的企业可以依托巨大的下游市场,切入国内大客户或是高成长的新兴应用领域而获得快速成长。

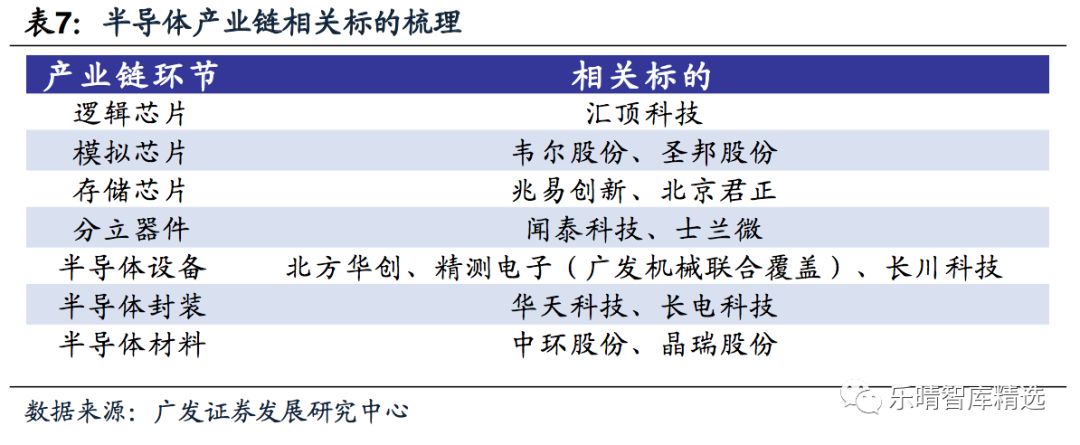

▌从设计、制造、封装到上游设备、材料,分环节看国产替代机会与空间

IC设计:供需缺口大,自给率不断提升

一方面目前我国本土半导体销售额占全球市场份额不到7%,另一方面随着下游家电、PC、手机等产业崛起,2017年国内市场半导体销售额达1297亿美元,占全球31.62%。供需形成巨大的不匹配,自给率仅有约20%。

分品类看,近几年我国半导体各品类全球份额均实现快速成长,其中logicIC2017年全球份额达到14%,是占比最高的产品;memoryIC份额不到1%,是真比最低的产品。

制造&封装:快速追赶,有望成为全球最大代工基地

除了最终的半导体产品,半导体产业链其它环节也在快速发展。

制造环节:在8寸和12寸晶圆的产能和厂线上,中国大陆企业占比较低。以12寸晶圆厂线为例,根据ICInsight的数据,截至2018年1月1日,中国大陆的12寸晶圆厂线仅有12条。

但从2017年开始,国际大厂纷纷在华建造8寸/12寸晶圆厂,未来中国大陆在IC制造的产能/厂线比例有望得到提升。

封测环节:大陆封测行业技术能力已接近世界一流水平。我国封测企业在经过近十年的成长学习后,技术上已经具备国际先进水平,Fan-out、SiP、WLSCP、3D封装等技术均有储备。

大陆封测厂商1)受益于全球产能转移,2)大陆IC设计行业快速发展,3)外延并购,长电科技、华天科技、通富微电等龙头企业增速远高于海外竞争对手。

设备&材料

国内投资带来上游设备和材料需求成长19年国内半导体产业资本开支有所回落,但依然占全球比重超过10%,远高于历史平均水平,尤其是存储芯片领域的投资占比超过一半,带动上游国产设备需求。

半导体设备和材料也具备较大市场规模,但中国大陆产业占比同样较低。

根据日本半导体制造装置协会(SEAJ)和国际半导体设备与材料协会(SEMI)的数据,2017年全球半导体设备和材料的市场规模分别达到了566.2亿美元和469.3亿美元,同比分别增37.3%和9.6%。

其中中国大陆2017年半导体设备和材料的市场规模分别为82.3亿美元和76.2亿美元,全球占比分别为14.5%和16.2%。

目前国内关键半导体设备(如光刻机)和材料(如硅片)仍几乎全部依赖进口,自产化比例很低。

但从目前的进展来看,国产半导体设备已经形成系列化布局,以北方华创等为代表的龙头公司正在加紧布局设备国产替代。

目前国内半导体设备企业在刻蚀、薄膜沉积、离子注入、光学测量、研磨抛光、清洗设备等主要设备均有布局,客户的接受度也不断增强,包括中微半导体的介质刻蚀机、北方华创的硅刻蚀机、PCV设备,上海盛美的清洗设备等国产12英寸设备已经在生产线上实现批量应用。

另外,一部分应用于14nm的国产设备也开始进入生产线步入验证。

材料领域大硅片逐步实现国产化。目前国内在积极扩产8寸硅片,包括合晶科技、Ferrotec,以及国内的Gritek(有研新材)、JRH(金瑞泓)、AST(超硅)等。

▌ 估值回落至5年新低,迎来最佳投资机会

半导体行业库存修正影响,当前估值回落至5年新低由于全球半导体周期下行叠加贸易战影响,中国大陆的半导体公司自18Q3以来库存修正,增速放缓。

、

同时我们看到国内下游厂商加大国产芯片采购,各品类技术领先的企业可以依托巨大的下游市场,切入国内大客户获得快速成长。

文章来源:乐晴智库精选